🧑💻 11 примеров, как Data Science помогает в торговле

Пока одни трейдеры продолжают вручную анализировать графики и собирать нужные данные по крупицам, другие используют Data Science — и получают огромное преимущество на рынке. Наука о данных помогает им улучшать стратегии, прогнозировать цены на акции и даже автоматизировать торговлю.

Даем 11 полезных методов использования Data Science и машинного обучения в трейдинге — добавьте их в свою копилку и используйте, чтобы торговать эффективнее.

Анализ ценовых факторов с использованием Data Science: как предсказать движение активов

C помощью Data Science трейдер может быстро анализировать большие объемы финансовых данных, выявлять тренды и паттерны, и уже на их основе решать, покупать или продавать активы.

Например, можно автоматически определять ценовые точки входа и выхода, выявлять связи между финансовыми новостями и ценами на акции, предсказывать стоимость активов. Такая информация дает много преимуществ, но как минимум получится усилить свою торговую стратегию и заключать больше прибыльных сделок.

Работа с базами данных: как эффективно хранить и анализировать финансовые данные

Базы данных нужны трейдеру для хранения больших объемов данных: исторических котировок, новостей, данных о компаниях и другой финансовой информации. Витрины данных помогают быстро получать доступ к данным и статистике, так как с ними не нужно тратить время на ручной сбор или поиск.

Хранящиеся в базах и витринах данные можно использовать для анализа графиков и индикаторов, определения тенденций на рынке и управления инвестиционным портфелем. На основе баз данных можно создавать модели машинного обучения и с их помощью анализировать рынок и предсказывать движение цен.

Например, трейдеры разрабатывают модели, которые автоматически отслеживают состояние портфеля. Эти модели вовремя реагируют на колебания рынка и сами покупают или продают нужные акции, делая портфель более доходным.

Парсинг данных: извлечение полезной информации для торговли

Парсинг — это извлечение нужной информации с помощью автоматического анализа. Парсинг помогает определять тренды рынка и принимать более обоснованные решения в торговле.

С помощью парсинга, можно, к примеру, собрать финансовые отчеты и других данные о компаниях и отследить, что влияет на цену их активов. Также можно собирать цены на акции, товары и другие финансовые инструменты, а затем на их основе создавать свои базы данных и модели машинного обучения.

Визуализация данных: как графики и диаграммы помогают трейдерам принимать решения

Изображения и графики часто помогают быстрее понять структуру и контекст данных, а еще сделать из них нужные выводы. Поэтому Data Science применяют в том числе для визуализации данных — например, чтобы точнее оценивать динамику рынка. Вот пару примеров визуализации.

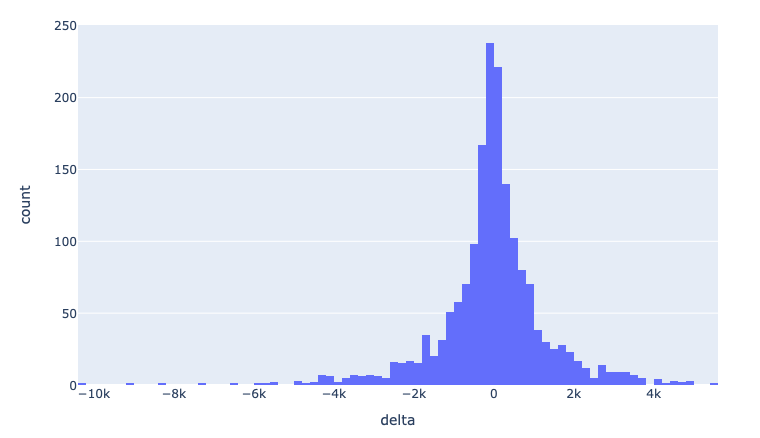

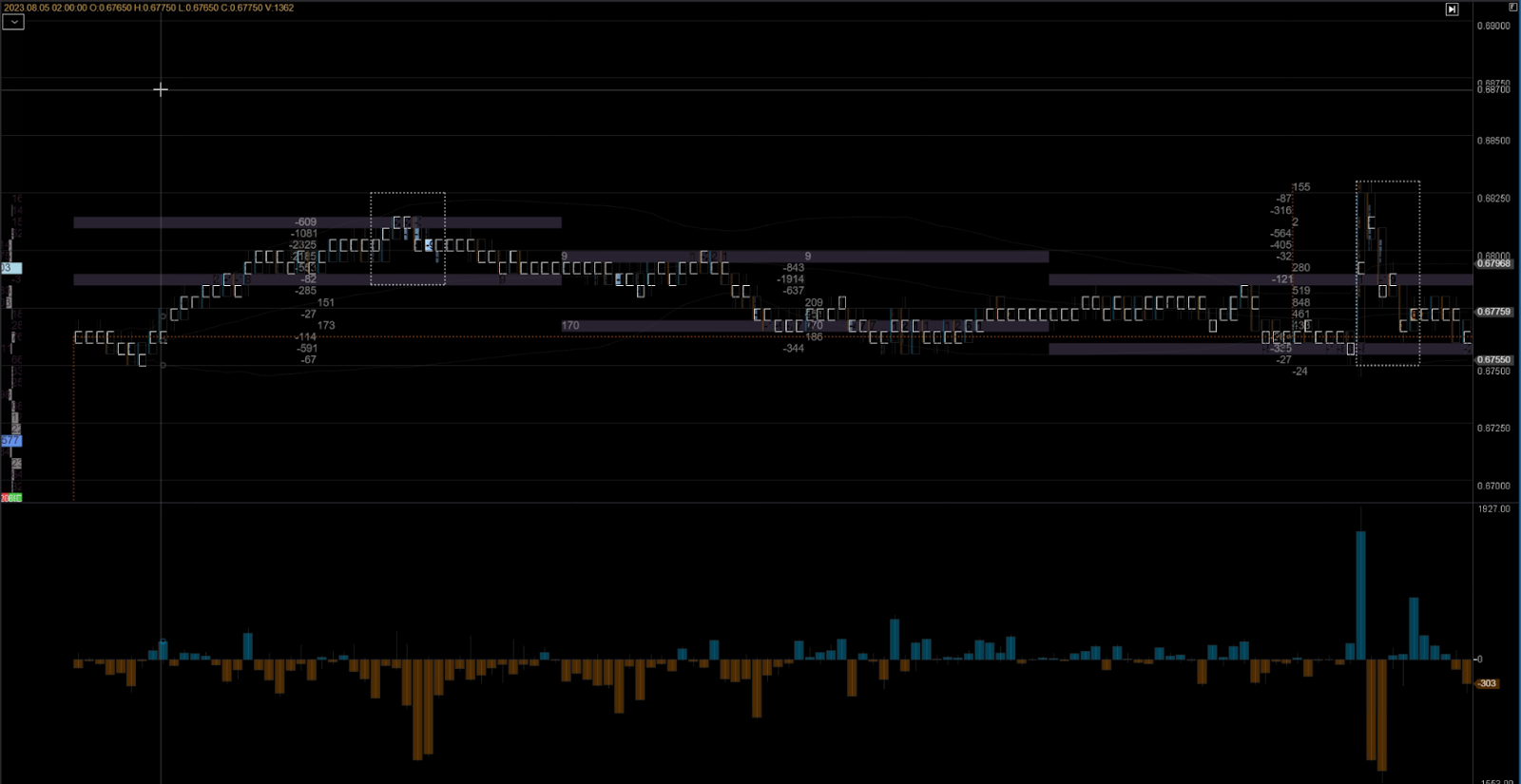

На графике 1 показана гистограмма с исследованием признака «дельта». Дельта — это разница по количеству сделок между продавцами и покупателями.

На графике дельта распределяется так:

- ноль в центре означает, что разницы между покупками и продажами почти нет — то есть, рынок в равновесии;

- справа и слева мы видим значения от –10 тысяч до +6 тысяч — перевес по сделкам на продажу составляет 10 тысяч контрактов, а перевес по сделкам на покупку 6 тысяч.

Гистограмма помогает понять, в какой момент на рынке преобладают сделки на продажу или на покупку и в каком количестве. Эти данные помогают принимать обоснованные решения по контрактам. Особенно такой график полезен перед входом в сделку, ведь мы можем увидеть, доминирует сейчас растущий или падающий тренд.

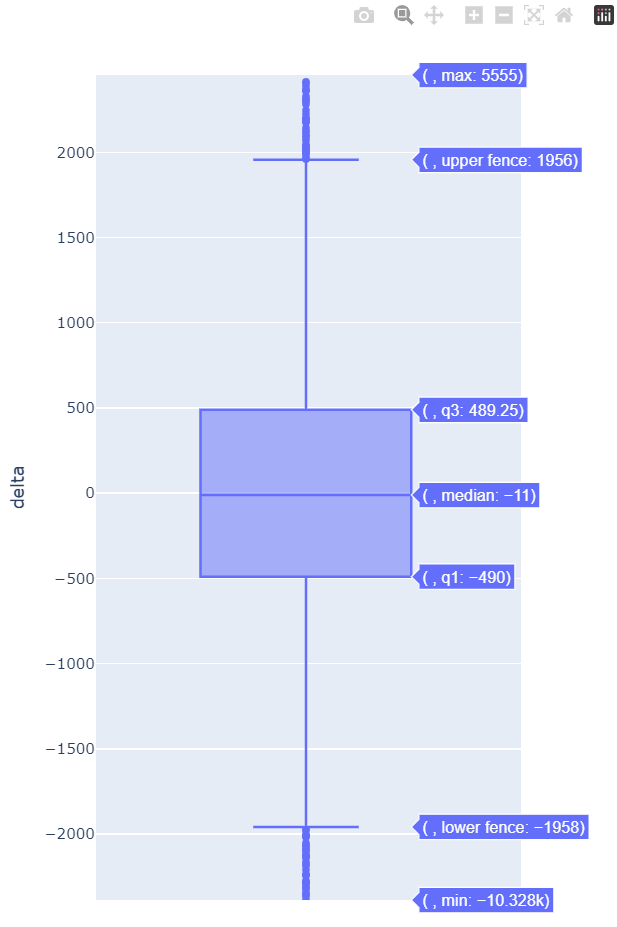

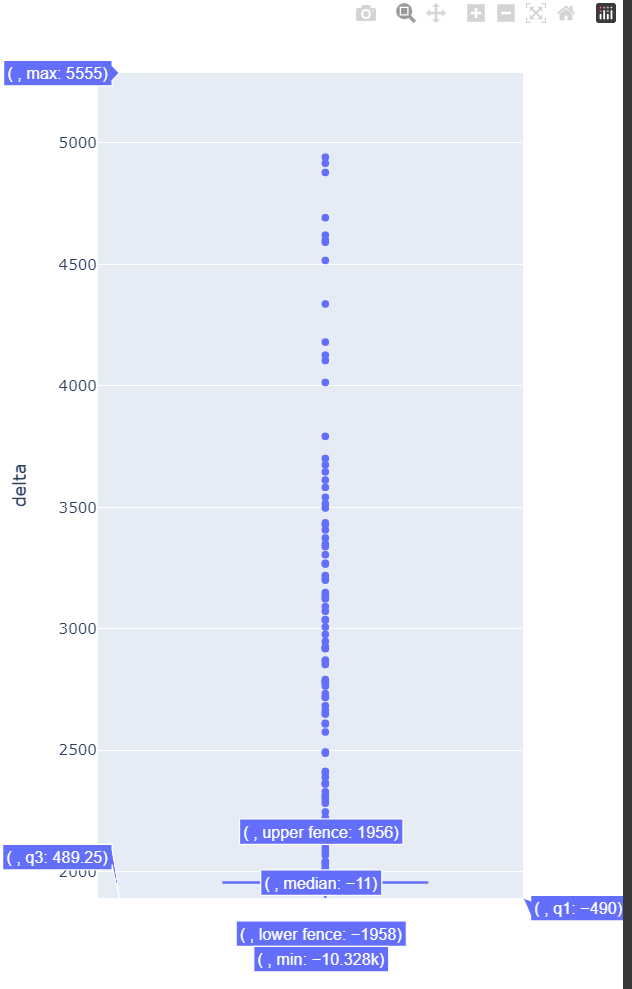

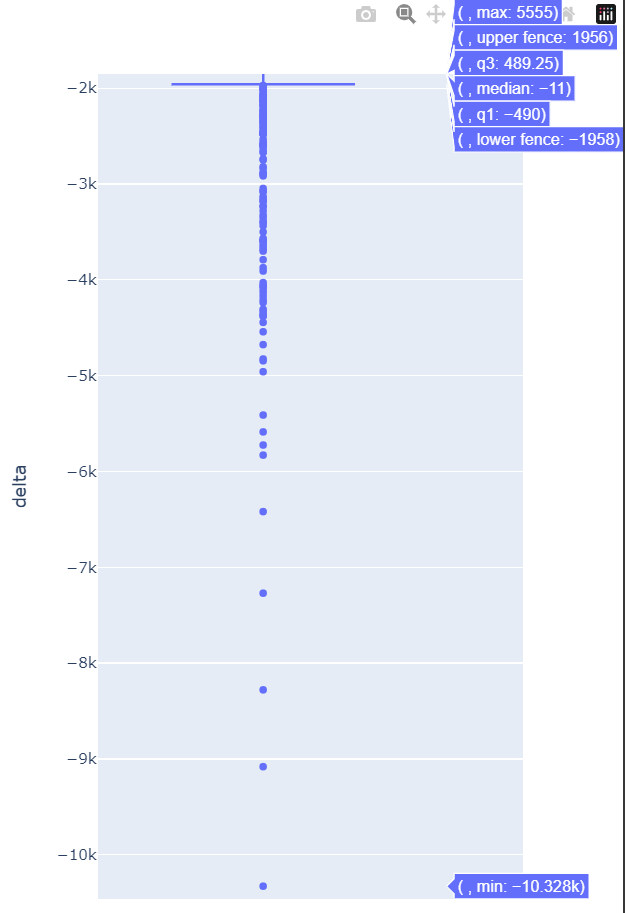

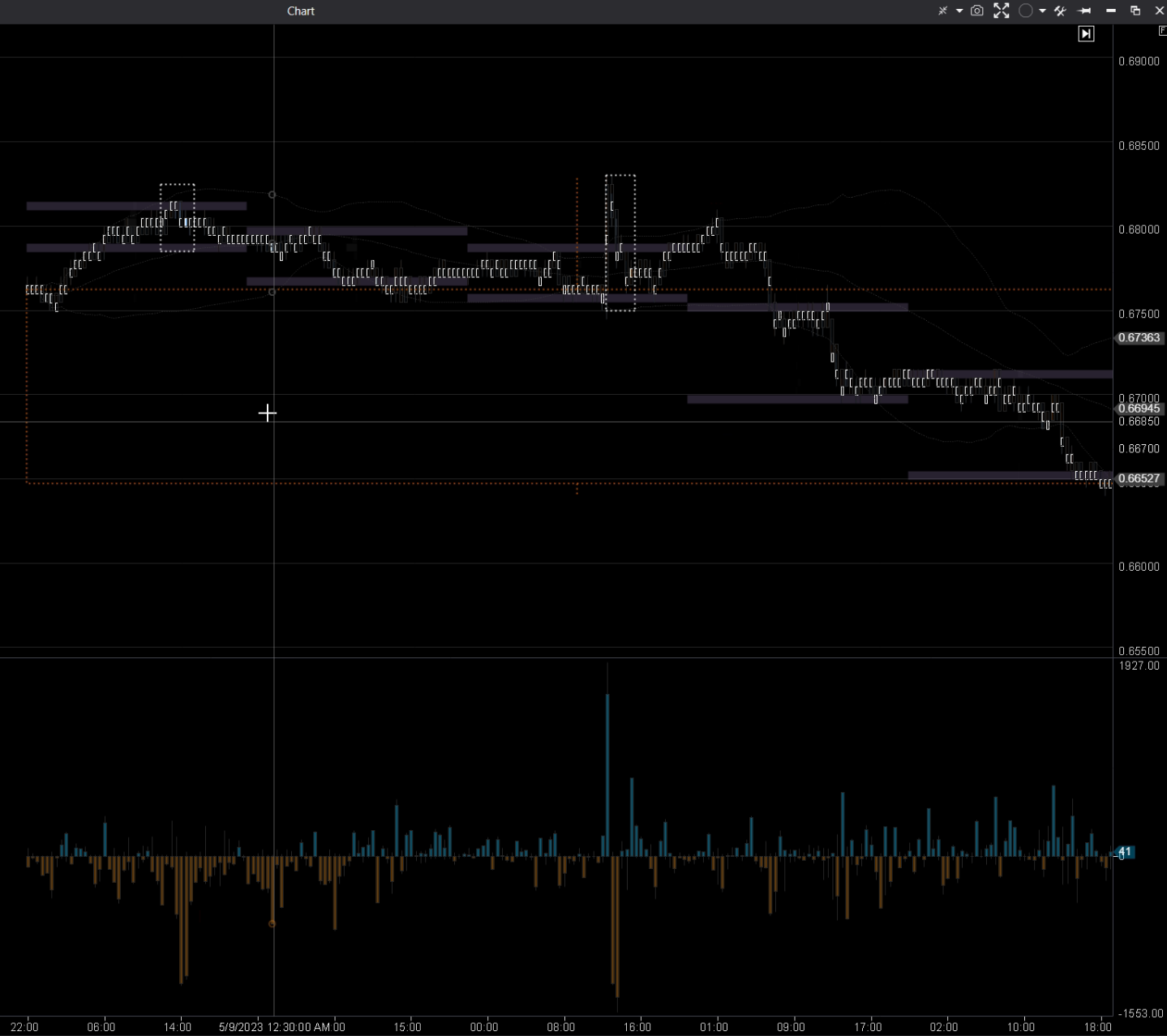

На графике 2 показан box plot, или «ящик с усами». Это та же гистограмма, что и выше, но теперь на ней указаны границы стандартного отклонения. Сверху и снизу на графике есть точки. Мы выдвигаем гипотезу о том, что эти точки — это аномалии, или «выбросы».

В момент, когда дельта становится меньше 6 тысяч или больше 2 тысяч, рынок выходит из равновесия и мы видим точки-аномалии. Эти данные тоже могут помочь нам принимать решения по сделкам.

Тестирование гипотез: как Data Science помогает проверять торговые стратегии

Также трейдеры применяют науку о данных для проверки своих гипотез и доработки торговых стратегий.

Например, с помощью тестирования можно:

- рассчитать оптимальное соотношение между риском и доходностью;

- сравнить две инвестиционные стратегии;

- провести статистический анализ, чтобы понять, как экономические показатели (уровень безработицы, ВВП и т.д.) влияют на рыночную цену активов.

Использование статистики для анализа рынка и прогнозирования цен на активы

Статистика помогает трейдеру проводить финансовую аналитику, собирать информацию и прогнозировать движения рынка.

С помощью статистических методов в трейдинге можно:

- анализировать временные ряды для прогнозирования цен на акции, выявления трендов и сезонности;

- точнее анализировать риски инвестиционных портфелей, измерять волатильность цен и корреляции между различными активами портфеля;

- тестировать гипотезы, отслеживая с помощью статистики влияние различных факторов на цены акций.

Алгоритмы машинного обучения в трейдинге: автоматизация торговых решений

Алгоритмы машинного обучения можно использовать для автоматической покупки/продажи акций, а также авто-оптимизации портфеля с учетом риска, доходности и ликвидности активов. Еще алгоритмы могут помочь предсказывать изменения цен активов и оптимизировать торговые стратегии.

Обучение нейронных сетей для прогнозирования цен и оптимизации торговли

Обучение нейронных сетей позволяет моделировать сложные финансовые данные и использовать их для оптимизации своей торговли. Например, нейронную сеть можно обучить прогнозировать цены на акции, выбирать оптимальные торговые стратегии и классифицировать ключевые новости, которые будут влиять на изменения рынка. Также нейронные сети можно использовать для анализа рисков при инвестировании.

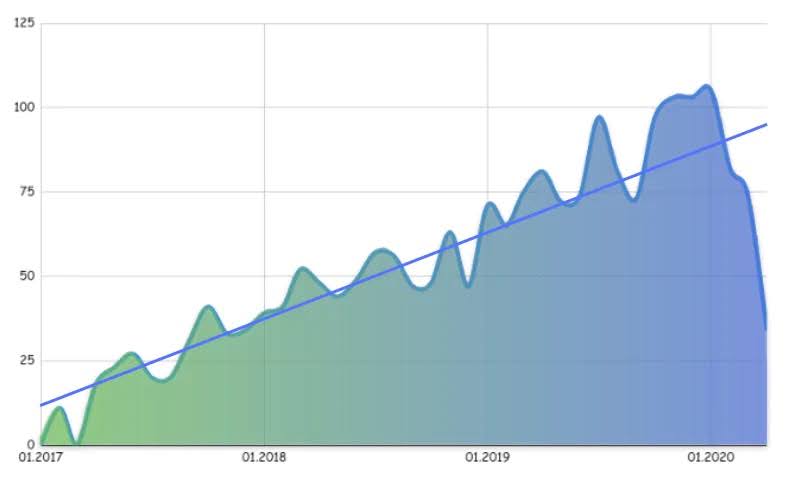

Бэктестирование торговых стратегий с использованием исторических данных

Бэктестирование — это тестирование торговой стратегии на исторических данных для определения ее эффективности. Data Science позволяет автоматизировать бэктестирование: быстрее находить оптимальные параметры для стратегии, комбинировать новые вводные, тестировать новые идеи и оценивать риски на основе прошлых данных.

Допустим, мы хотим протестировать в нашей стратегии индикатор Стохастик. Создаем простую стратегию — акции будут покупаться, когда Стохастик опустится ниже уровня 20 и продаваться, когда Стохастик поднимется выше уровня 80. После этого мы тестируем модель торговли на исторических данных, используя Python для запуска тестов. Затем анализируем результаты торговой стратегии — оцениваем доходность, максимальную просадку и другие показатели, чтобы принять решение, стоит ли использовать стратегию со Стохастиком на реальном рынке.

Оценка качества торговых алгоритмов: как выбрать лучшие стратегии для рынка

Понять, насколько эффективен ваш торговый алгоритм, можно через оценку основных параметров.

Вот ключевые метрики для оценки, используемые в трейдинге и Data Science:

- Alpha — оценивает доходность портфеля или торговой стратегии в сравнении с определенным индексом рынка. Если значение alpha положительное, портфель или стратегия приносят доход, который превышает доходность индекса рынка.

- RMSE (Root Mean Square Error) — измеряет среднеквадратическую ошибку между фактическими и предсказанными значениями. Может использоваться для оценки точности предсказаний цен.

- MAE (Mean Absolute Error) — измеряет среднюю абсолютную ошибку между фактическими и предсказанными значениями. Также может использоваться для оценки точности предсказаний цен.

- MAPE (Mean Absolute Percentage Error) — измеряет среднюю абсолютную процентную ошибку между фактическими и предсказанными значениями. Может использоваться для оценки точности предсказаний цен, особенно для цен с высокой волатильностью.

- Sharpe Ratio — оценивает соотношение риска к доходности.

- Sortino Ratio — оценивает соотношение риска к доходности, но фокусируется только на отрицательных рисках, связанных с потерями в торговой стратегии.

- Drawdown — измеряет максимальную потерю, которую может понести инвестор при использовании торговой стратегии. Может использоваться для установления максимальной доли капитала, которую нужно выделять на использование стратегии.

Создание торговых приложений на базе Data Science: автоматизация торговли и принятие решений

С помощью Data Science можно создавать приложения, которые будут автоматизировать торговые стратегии и сами принимать решения по сделкам. Например, можно создать приложение, которое будет получать информацию о ценах на акции, анализировать ее с помощью машинного обучения и покупать/продавать акции. Для написания приложений нужно знать языки Python, Java или C++, а также понимать, как устроены технологии разработки, такие как базы данных, API и облачные вычисления.

Преимущества Data Science для трейдера

Data Science дает большое преимущество в трейдинге — тем, кто умеет использовать этот инструмент. Применяя методы машинного обучения в торговле, можно:

- быстрее обрабатывать большие объемы данных и выявлять закономерности, тренды и аномалии рынка;

- глубже анализировать рынок и точнее прогнозировать его будущее движение;

- принимать более обоснованные решения о покупке или продаже активов;

- усилить и оптимизировать свою торговую стратегию, портфель инвестиций и методы управления рисками;

- эффективнее проводить бэктестирование и оценку качества торговых стратегий и алгоритмов;

- создавать приложения для автоматизации торговых стратегий.

Знание Data Science полезно не просто потому, что это современная область технологий. Использование аналитики в торговле может кардинально улучшить качество ваших решений на рынке. Используйте науку о данных, чтобы повысить эффективность торговли, увеличить свой доход и снизить риски.