💽 Как Big Data помогает трейдерам принимать решения: 3 примера

Big Data — крутой инструмент для трейдинга, который может угадывать цены на рынке, находить ключевых игроков и управлять рисками при торговле. С у учетом скорости развития технологий, сегодня трейдеру мало уметь использовать технический анализ и видеть тренды — стоит также уметь работать с Big Data. Рассказываем, как использовать Big Data в торговле.

В компаниях за работу с большими данными чаще всего отвечает квантовый аналитик. В примерах ниже мы указываем, какие инструменты и стратегии использует квантовый аналитик при решении задач в торговле. По сути, освоить языки программирования и другие инструменты для решения подобных задач при желании может любой трейдер.

Пример 1. Анализ дельты на макро трендах

Как использовать анализ дельты для прогнозирования трендов на рынке

Трейдер может поставить себе задачу — определить, сколько должно быть закрыто контрактов на рынке, или какой перевес должен быть между покупателями или продавцами, чтобы развернуть рынок в среднесрочной перспективе. Ответить на этот вопрос можно, анализируя Market Delta. Это перевес между рыночными продажами и покупками, который рассчитывается по формуле Delta = Ask – Bid. С помощью технологий для анализа данных можно проанализировать график и рыночные данные на разных временных интервалах, за длительное время и на большую глубину,

Анализ дельты и ее роль в трейдинге

Наша задача — проанализировать, сколько было всего влито объемов на рынок в целом и какой максимальный перевес при этом был. Для этого:

- Собираем датасет по нужному инструменту и интервалам;

- На этом этапе квантовый аналитик может воспользоваться Python, Pandas и Sklearn, для обучения модели ИИ или проведения разведочного анализа;

- Выполняем фильтрацию и сортировку.

Ожидаемый результат

- в результате квантовый аналитик может определить, что для данного инструмента критическая дельта, необходимая для разворота инструмента, составляет около 1000 контрактов;

- часто квантовый аналитик, анализируя большие данные, уже заранее знает о смене тренда;

- как видно из скриншота выше, зоны с максимальным перевесом по рынку (дельтой) в дальнейшем могут использоваться как составной элемент торговой стратегии или алгоритма для определения потенциальных зон входа в рынок.

Пример 2. Определение трендов и точки входа через анализ макростатистики

Как анализ макроэкономических данных помогает определить точку входа в рынок

Большие данные используют в своей работе инвестиционные фонды, и им часто нужно не просто искать точки входа, но и видеть общий тренд развития. При этом для набора позиций на рынке у фонда уходит от нескольких часов до месяцев, и всё это время цена должна быть в коридоре допустимых значений для входа в позицию. Как ни парадоксально, но входы обычно осуществляются наоборот — при плохой статистике происходит набор позиций, а при хорошей идёт сброс позиций, либо откат цены к нужному уровню.

Задача, которую решает квантовый аналитик в данной ситуации — создание системы предиктивного анализа для определения оптимальной точки входа/выхода и нахождения основных тенденций на рынке.

Использование макростатистики для прогнозирования трендов в трейдинге

- Подключаемся к поставщику макростатистики, например, Knoema.

2. Накладываем время выхода и публикаций статистик на основной график.

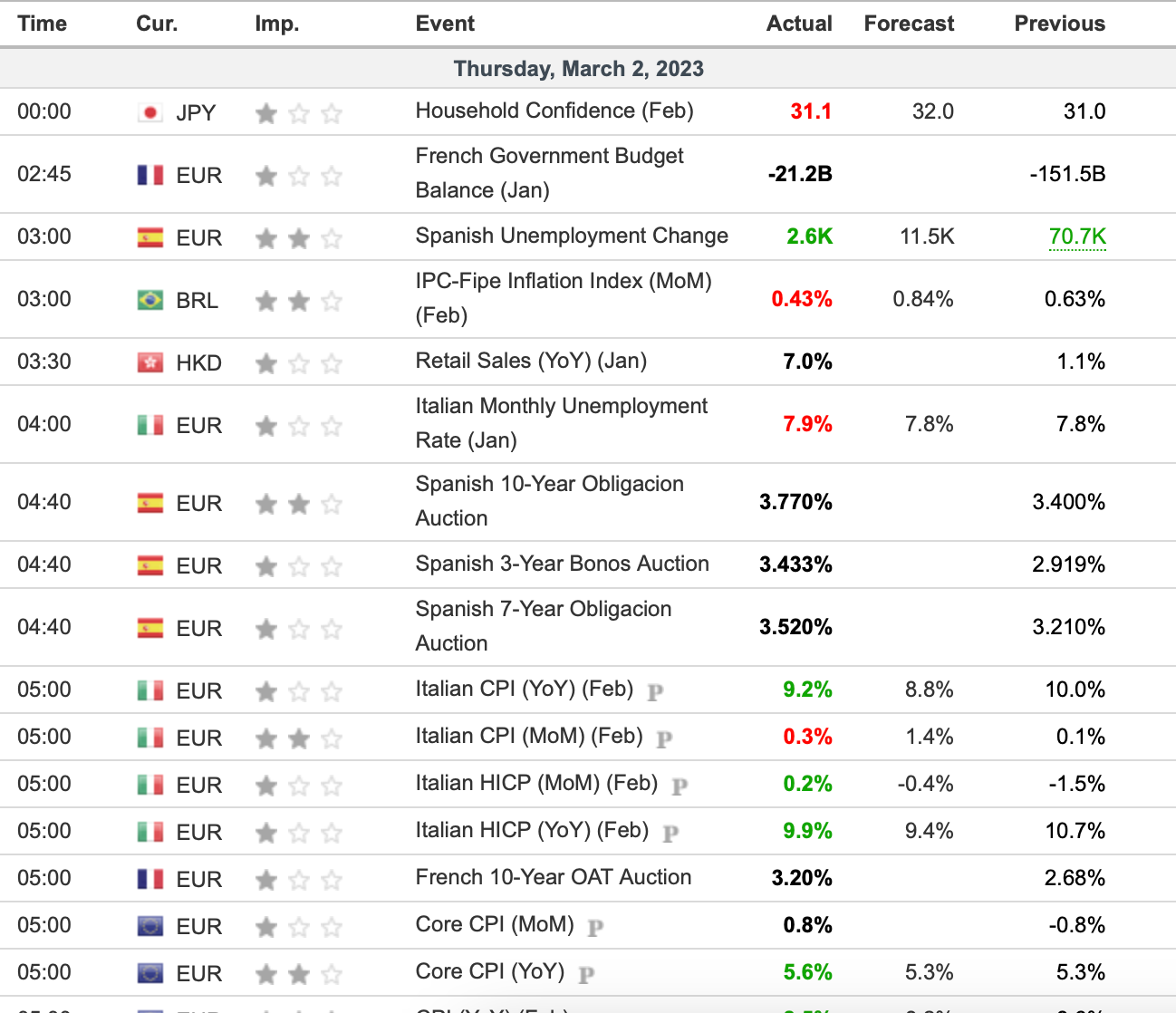

3. Берем календарь выхода новостей — например, с портала Investing.com.

- используем Python, чтобы подключиться по API к этим поставщикам;

- используем Pandas для создания сводной таблицы;

- используем библиотеку Python Sklearn для обучения ИИ, который поможет нам ответить на два вопроса, «Покупать или продавать?» и «Какое значение макроиндикатора ожидается?»;

- сводим воедино всю информацию, чтобы получить комплексную аналитическую систему — от обращения к источнику данных до формирования прогноза.

Ожидаемый результат

- создана полноценная аналитическая система, которая оценивает ожидания и фактические значения макроэкономических показателей, их силу и влияние на цену;

- квантовый аналитик может без особого труда отслеживать огромное количество инструментов и набирать позиции, опираясь на большие данные.

Пример 3. Анализ новостей и речи политиков для предсказания движения цен

Как новости и высказывания политиков влияют на рынок: анализ с использованием Big Data

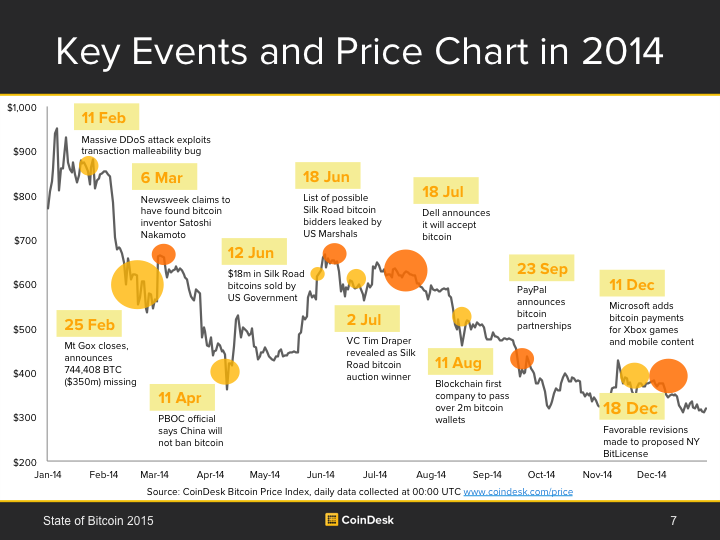

Помимо остальных факторов, на движение цены на рынке влияет новостной фон, а также выход ключевых новостей — их отслеживают все трейдеры. Обычно при наложении новостей на график дата выхода новостей совпадает с вершиной или дном на рынке.

С учетом этого, квантовый аналитик может определять будущее движение цены через анализ ключевых мировых новостей и настроений высказываний политиков.

Как определить движение цены через анализ новостей с помощью Big Data

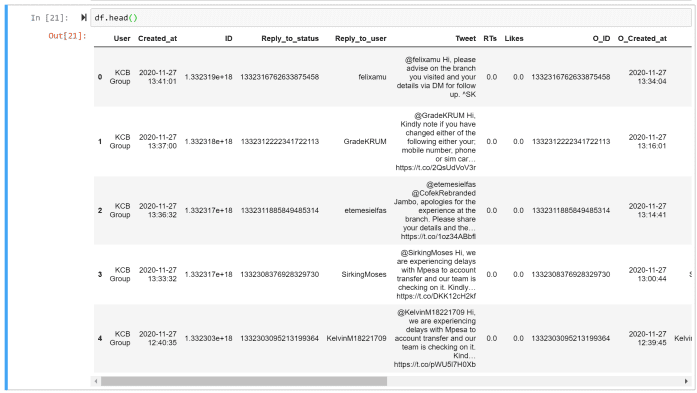

- выбираем торговый инструмент и аффилированные лица;

- для построения системы выдвигаем ряд гипотез на основе исторических событий;

- создаем техническое задание с требованиями к разрабатываемой системе анализа и режиму функциональности (например 24\7\365 или 24\7 5 дней в неделю);

- при разработке подобных систем используются современные инструменты для анализа больших данных — подробнее о них можно прочитать здесь

Для решения этой задачи мы применяем:

- язык программирования Python — легок в освоении и используется многими квантовыми аналитиками;

- библиотека Python Pandas — позволяет работать с табличными данными почти как в Excel, но с большим функционалом. Именно Pandas помогает «скрестить» данные твитов и данные теханализа;

- библиотека Sklearn — содержит алгоритмы машинного обучения, которые можно использовать для создания торгового советника (например, для рекомендации «купить\продать»);

- база данных PostgreSQL — позволяет организовать реляционное хранение данных с возможностью быстрого обращения к ним.

Ожидаемый результат

Коротко

- Крупнейшие центры квантовой торговли находятся в Нью-Йорке, Лондоне, Сингапуре и Гонг Конге.

- С помощью больших данных можно решать множество задач по торговле — например, определять движение цен на рынке, анализировать вливания в рынок и текущие тренды, а также определять оптимальные точки входа/выхода из позиции.

- Квантовые аналитики активно применяют описанные в статье подходы при торговле ценными бумагами.

- Любой трейдер может стать квантовым аналитиком и научиться работать с данными для улучшения результатов своей торговли.

- Чтобы заниматься квантовым анализом, нужно уметь программировать, разбираться в статистике и математике, уметь работать с рисками и иметь аналитическое мышление.

- Занимаясь квантовым анализом, можно зарабатывать от 300 000 руб. в месяц и выше.