🙋♀️ Как работает рыночный аукцион: основы для трейдера

Сегодня биржи развиваются очень быстро, и трейдеры могут торговать из любой точки мира. Но раньше всё было иначе: торговля происходила только в специальных местах, а аукционы были недоступны для большинства людей. В этой статье мы расскажем о видах аукционов, торговле в «яме» и типах сделок.

Что такое аукцион и как он работает

Аукцион — это специально созданная площадка, на которой проходят публичные торги. На аукционе торгуют товарами, услугами, ценными бумагами, произведениями искусства, имуществом компаний и другими объектами. Участники биржи соревнуются между собой, предлагая собственную стоимость лота и понемногу ее повышая. Товар продают тому, кто предложил наиболее выгодную стоимость.

Обычно аукционы устраивают крупные организации и коммерческие компании. На аукционе можно как присутствовать лично, так и участвовать в нем по телефону и через интернет.

Аукционный брокер — это посредник, который помогает покупать или продавать активы на аукционах, выступая от имени клиента.

Виды аукционов на бирже

Аукционы бывают открытые или закрытые. В открытом аукционе участвуют все желающие, на закрытый приглашают только отдельных лиц. Участники такого аукциона видят цену конкурента, и с учетом этого могут менять свои ставки. На закрытом аукционе нельзя увидеть чужие ставки и менять свои.

Также аукционы бывают одноэтапные и двухэтапные. На одноэтапном сделку получает тот, кто предложил самую низкую цену. На двухэтапном заказчик сперва анализирует кандидатов на их соответствие требованиям закупки, и лишь затем открывает торги.

Покупки и продажи: как трейдеры реагируют на цены

Цена покупки плавающая, так как на рынке много разных продавцов, которые также меняют свою цену. Всего есть два вида покупок — реагирующая и инициативная, и два вида продаж — реагирующая и инициативная.

Реагирующая и инициативная покупка: в чем разница

Реагирующая покупка ведется ниже стоимостной области предыдущего дня. Цена такой покупки ниже стоимости и покупатели просто реагируют на заниженные по их впечатлению цены. Они предполагают, что позже стоимость вернется к прежней.

Инициативная покупка ведется выше стоимостной области предыдущего дня. Ведущий покупку напористый покупатель считает, что стоимость поднимется к цене. Иначе ему нет смысла покупать по цене выше той, что воспринимается сейчас как стоимость.

Реагирующая и инициативная продажа: примеры и отличия

Если трейдер продает по ценам выше стоимостной области предыдущего дня — это реагирующий продавец. Продавая, он реагирует на подъем цен и рассчитывает, что позже они вернутся к прежнему уровню стоимости.

Если трейдер продает по ценам ниже стоимостной области предыдущего дня — это инициирующий продавец. Он продает довольно напористо и по цене ниже стоимости. Он предполагает, что позже стоимость снизится.

Если цена не отвергается сразу, торговля должна идти в направлении инициирующей группы. Например, если на рынке идет инициирующая продажа (экстремумы и/или расширение диапазона) ниже стоимостной области предыдущего дня при растущем объеме, то это медвежий признак.

Раньше аукционы проводились на биржевой «яме». Что это такое и чем торговля в «яме» отличается от современной, рассказываем далее.

Как устроены торги в биржевой яме

До развития технологий и электронных бирж трейдеры торговали в закрытых помещениях. Чтобы участвовать в аукционе на бирже, нужно было платить. В старых фильмах часто можно увидеть, как велись такие торги: трейдеры много суетились, кричали и размахивали руками. Такая торговля кому-то покажется хаосом, но на самом деле действия участников аукциона подчинялись определенной логике.

На любой бирже было помещение для торговли с «ямой» — круглой площадкой, которая располагалась ниже уровня остального пола. Хотя «яма» находилась ниже пола остального помещения, из нее трейдеры хорошо видели как брокеров, так и информационные табло.

Брокеры находились вокруг ямы и оттуда также могли наблюдать за трейдерами и табло с данными. Также заказы поступали к брокерам по телефону — от тех покупателей, которые не присутствовали на торговой площадке лично.

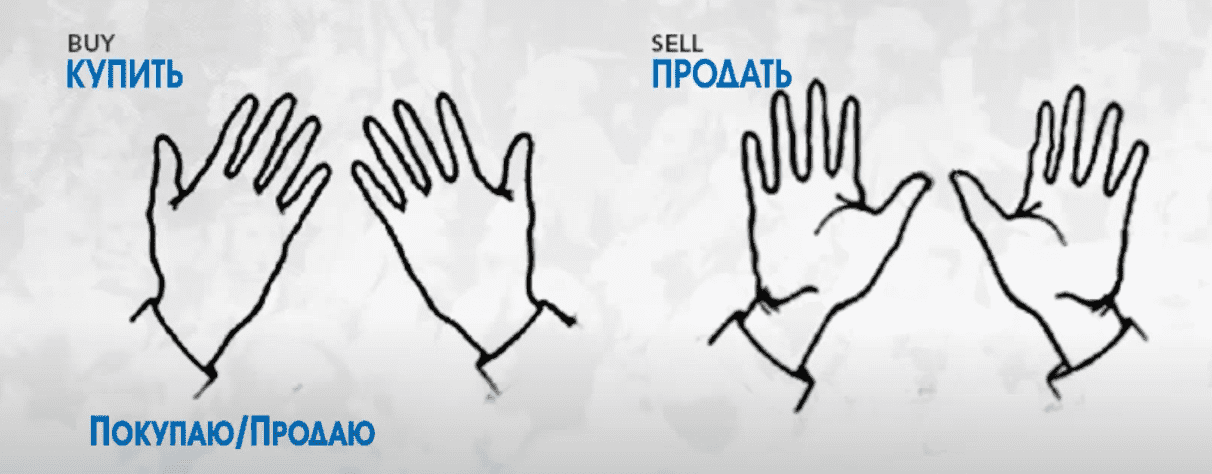

Язык жестов в торговле: как трейдеры общались в биржевой яме

Торговали в яме так: трейдеры собирались на этой площадке, чтобы продать или купить товар — с помощью криков и жестов. Самый громкий и активный трейдер получал лучшую цену. То есть, сделка доставалась трейдеру, который быстрее сообщал криками или жестами, что хочет купить, и кому брокер быстрее ответил «продаю». Чтобы сделка закрылась, трейдер писал на карточке нужную информацию и отдавал ее брокеру или его помощнику.

Язык жестов помогал участникам взаимодействовать между собой и быстрее заключать сделки. На торговой площадке всегда было шумно и многолюдно, часто было невозможно расслышать слова или передать карточку, поэтому жесты были самым эффективным способом общения.

Основные жесты в трейдинге: от покупки до отмены ордера

- обращаем ладони от себя — продаем;

- обращаем ладони к себе — покупаем;

- рука на уровне подбородка — объем до 10 контрактов;

- рука на уровне лба — объем от 10 контрактов и выше;

- рука в кулаке на уровне лба — объем в сотнях;

- сжатый кулак — ноль либо четное число;

- большой палец вверх — ордер исполнен;

- покрутить указательным пальцем вперед — «в работе», брокер еще не исполнил ордер, но намеревается сделать это;

- кулак ударяет в ладонь — «стоп», ордер имеет уровень стоп и исполняется, когда цена достигает определенной величины; тогда ордер становится рыночным и брокер должен попытаться получить лучшую цену для его исполнения;

- ладонь движется поперек горла — «отмена», ордер был отменен.

Также все фьючерсы имеют дату экспирации, поэтому есть жесты, обозначающие каждый месяц. Например:

- указываем на глаз — июль;

- ладонь открыта, пальцы вверх — сентябрь;

- знак «победа» — октябрь.

Всем трейдерам на биржах важно было знать язык жестов и уметь им пользоваться. Неверный жест мог привести к денежным потерям, и трейдеры отрабатывали язык жестов, чтобы уметь сообщать брокерам важные данные — ордер, цену, объем и другую информацию. Также им было важно обращать внимание на выкрики и мимику остальных участников биржи.

Торги в «яме» применялись на многих популярных биржах прошлого. Например, в 1848 году открылась Чикагская торговая палата (СВОТ), где на протяжении многих лет торговали только сельхоз продуктами (зерном, кукурузой, соей и т.д). В 1969 году на СВОТ заключили первую сделку на серебро, а с 1975 года стали торговать по гособлигациям.

В 1874 году появилась Чикагская торговая биржа (CME). Сначала она называлась The Chicago Butter and Egg Board (Чикагская масляная и яйцевая палата). На этой бирже трейдеры торговали фьючерсами на сельхозпродукцию (яйца, масло и т.д).

В 1992 году на CME появилась торговая система GLOBEX, на которой торговали 5 дней в неделю. Так участники биржи начали заключать сделки через компьютер, без участия брокера. Сегодня объем торгов на CME составляет 524,2 млн контрактов и 326,7 млн на GLOBEX.

Коротко

- Аукцион — это специально созданная площадка, на которой проходят публичные торги товарами, услугами, ценными бумагами, произведениями искусства и так далее.

- Аукционы бывают открытыми и закрытыми, одноэтапными и двухэтапными.

- Покупки и продажи бывают реагирующими и инициативными.

- До появления интернета и развития технологий трейдеры торговали на физических площадках, в биржевой «яме». Торги сопровождались активной мимикой и языком жестов.